このページでは米国ETFの税金について解説します。

米国ETFの税金関係は複雑だと思っている人は多いでしょう。

確かに国内株式・ETFより米国ETFは手間がかかりますし、一部の税金管理(為替差益)は複雑だと思います。

しかし、米国ETFの税金の取り扱いが理解できないわけではありません。

しっかりと向き合えば、投資初心者でも米国ETFの税金を管理できます。

米国ETFの為替差益にかかる税金は誤解されがちなので、しっかりと理解しておきたいところです。

【SBI証券】米国ETFの税金の取り扱い

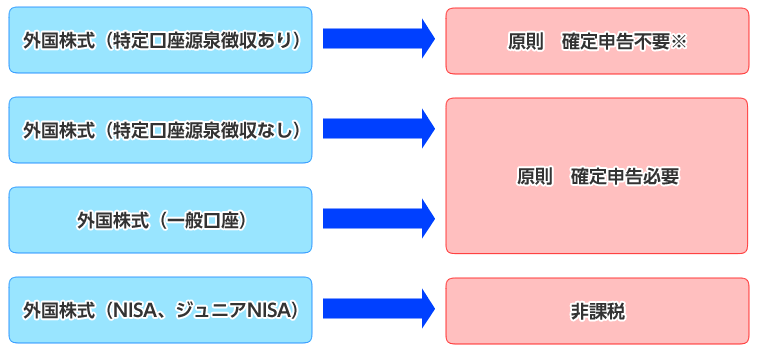

米国ETFの取引にあたって特定口座と一般口座を選択することができますが、それぞれで税金の取り扱いは異なるのです。

SBI証券のHPより大まかなイメージを紹介します。

引用:SBI証券HP

投資初心者は「特定口座(源泉徴収あり)」を選ぶべきだと思います。

なぜなら、証券会社が税金の難しい手続きを代行してくれるからです。

特定口座(源泉徴収あり)では、証券会社が上場株式等の譲渡損益を計算し、所得税・住民税を口座から自動で差し引いてくれて、私たちの代わりに税金を納付してくれます。

また、証券会社が取引のたびに売買損益を通算して源泉徴収または還付も行ってくれます。

特定口座(源泉徴収あり)を選択することで確定申告の手間が軽減されるので、投資初心者は絶対に選ぶべきです。

以下より、特定口座(源泉徴収あり)を選択していることを前提として、米国ETFの税金について解説していきます。

米国ETFの譲渡益に関する税金

譲渡益とは資産を売却したことによる利益のことです。

米国ETFを売却して譲渡益が出た場合、決められた税金を納めなくてはいけません(損失が出た場合は譲渡損となり税金はかかりません)

米国ETFの譲渡益は以下のように取り扱われます。

- 米国では原則として税金なし

- 日本では税金あり

租税条約によって、米国での課税は免除されますが、日本では税金がしっかり取られます。

米国ETFの譲渡益課税は以下のとおりです。

【米国ETFの譲渡益課税】

・所得税:15.135%

・住民税:5%

米国ETFの売買で値上がり益を上げても合計20.315%の税金が差し引かれます。

米国ETFの譲渡益の税金について、特定口座(源泉徴収あり)を選択している場合、投資家は特にすることがありません。

特定口座(源泉徴収あり)の場合、証券会社が上場株式等の譲渡損益を計算して、所得税・住民税を口座から差し引いて、私たちのかわりに納税してくれるのです。

私はSBI証券で特定口座(源泉徴収あり)を開設していますが、譲渡益に関する確定申告が不要なので助かっています。

※譲渡損失を翌年に繰り越す場合は確定申告が必要なので注意してください。

米国ETFの配当金に関する税金

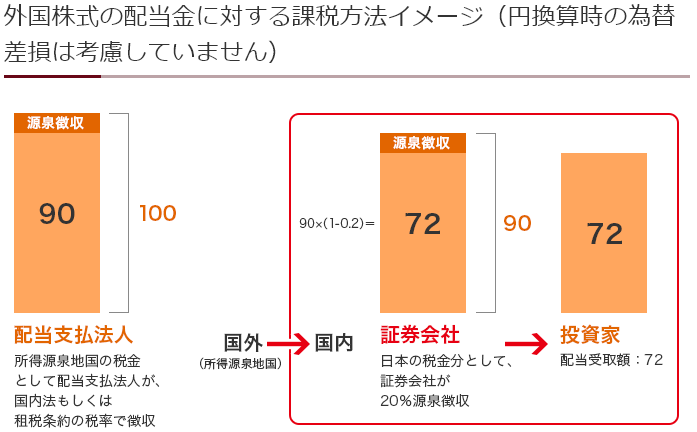

米国ETFの配当金は2重課税されており、はじめに米国で税金が取られてから、次に日本国内で課税されます。

米国ETFの配当金課税は以下のとおりです。

【米国ETFの配当金課税】

・米国での課税:10%

・日本での課税:20.135%

米国で差し引かれる税金は10%、日本で差し引かれる税金は20.315%となっているので、投資家の配当受け取り金額は約70%に目減りするということです。

引用:大和証券HP

大幅に利益が減ってしまうので配当金の2重課税のダメージは大きいです。

米国ETFの配当金の税金について、特定口座(源泉徴収あり)を選択している場合、投資家が納税作業をする必要はありません。

特定口座(源泉徴収あり)の場合、証券会社が配当金にかかる税金を計算して、米国分と日本分の税金を口座から差し引いて、私たちのかわりに納税してくれます。

ただし、米国ETFの配当金の税金について、「外国税額控除」を忘れてはいけません。

米国ETFの配当金は米国と日本で税金を取られますが、外国課税控除という制度を利用すると、米国分の税金(10%)を一部だけ取り返すことができます。

取り返すことができる金額は、投資家の所得金額によって異なるのですが、少しでもお金が返ってくるので得です。

「外国税額控除」は確定申告が必要ですが、税金を取り返すため忘れずにやりましょう。

米国ETFの為替差損益に関する税金

為替差損益とは外国為替相場の変動により生じる損益のことです。

【為替差損益】

引用:野村証券HP

外貨を円に換算する際、外貨買付時と比べ、円相場が円安に変動した場合、その変動した分、利益が生じる。逆に円高になった場合、その円高に振れた分、損失が生じる。この差益と差損のこと。 具体的には1ドルを100円で買付けた場合、売却時の為替レートが110円(円安)では10円為替差益が出て、90円(円高)では10円為替差損が出る。

為替差益と為替差損をあわせて「為替差損益」と言います。

米国ETFの為替差損益については為替差益のみ課税されるので、為替差損の場合は納税の必要がありません。

そして、為替差益は雑所得として扱われるため、原則として確定申告をする必要があります。

※ただし、雑所得(為替差益)が20万円以下の場合、年末調整したサラリーマンは所得税の申告が不要となります(住民税の申告は必要)

特定口座(源泉徴収あり)を選択していても、為替差益は原則として確定申告をしなくてはいけません。

為替差益は総合課税なので、給与所得や不動産所得などに為替差益を合計した総所得金額から税金を計算して、確定申告して納税します。

米国ETFの為替差益課税は所得金額によって変わりますが、大まかなイメージは以下のとおりです。

【米国ETFの為替差益課税】

・所得税:5~45%

・住民税:10%

さらに言うと、給与所得・不動産所得・雑所得などを合計した総所得金額から所得控除を差し引いて、課税所得に税率をかけた金額から、その他控除を差し引くと所得税や住民税が決まります。

所得税・住民税の計算や確定申告の方法は専門サイトで詳しく調べてください。

米国ETFの為替差益にかかる税金は複雑なので要注意

米国ETFの為替差益にかかる税金は内容が複雑になっています。

簡単にまとめると以下のとおり。

- 為替差益は原則として確定申告必要

- 一部の為替差益(為替変動)は源泉徴収されているため確定申告不要

- 為替差益のグレーゾーンが存在している

上記3つのポイントによって、確定申告しなければいけない米国ETFの為替差益を、誤解したまま放置している投資家は多いと思います。

「確定申告しないといけないけど、誤解しているから確定申告できていない」という感じです。

米国ETFの為替差益を確定申告していない投資家は脱税をしているわけですが、グレーゾーンの存在によってなんとか救われているのかもしれません。

詳しくは関連記事で解説しているのでぜひご覧ください。

関連記事:米国ETFの為替差益をさらに詳しく解説

まとめ

米国ETFの譲渡益と配当金にかかる税金は、特定口座(源泉徴収あり)を選択していれば楽です。

しかし、為替差益にかかる税金は原則として確定申告が必要なので楽ではありません。

私は米国ETFを運用していますが、たまに「国内のインデックスファンドだけで良かったかも」と思うことがあります。

今では低コストのインデックスファンドが出現しているので、手間をかけてまで米国ETFに投資する必要はないかもしれません。

国内のインデックスファンドと米国ETFのコスト差は小さくなっているので、正直いうとインデックスファンドだけでも十分です。

しかし、米国ETFの運用は資産規模が大きく、バリエーションに富んでいるので面白みはあります。

あなたが投資を楽しみたいのなら、米国ETFを検討してもいいと思います。

▼米国ETFの投資ガイド▼

コメント