このページでは長期投資は儲からないの嘘と本当を解説します。

長期投資は儲からないという言葉を信用してはいけません。

正確には「長期投資は儲かるかもしれないし、儲からないかもしれない」というところです。

個人的には、20~30年にわたり株式に長期投資をしていれば、たぶん儲かると思っています。

なぜかというと、過去のデータを振り返ったとき、株式の長期投資はそれなりのリターンを生み出しているからです。

株式の場合は、1802年に投資した1ドルが、2006年末には1270万ドルになっているのだから驚きです。

長期投資は儲からないという言葉を信じて、目先の利益に手を伸ばしてしまう投資家は上手くいかないので、長期投資の真実を理解して堅実にお金を儲けましょう。

長期投資は儲からないというのは嘘

「長期投資は絶対に儲からないから、やめておいたほうがいいよ」という言葉は嘘です。

長期投資でお金を儲けることはできるし、実際に長期投資でお金が増えたというデータがあります。

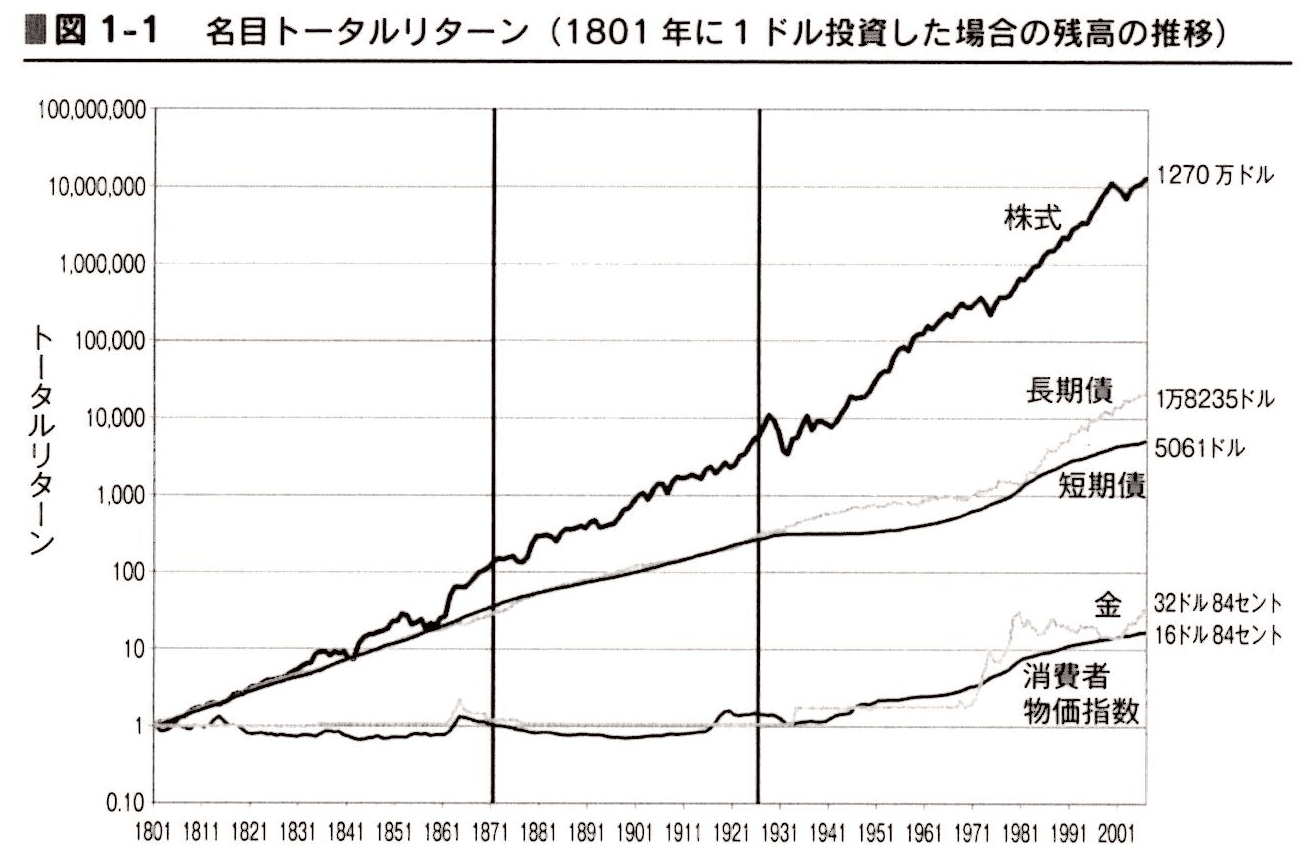

下図は1802年~2006年の株式、長期・短期の債券、金の名目トータルリターンを示しています(利益、配当、値上がり益はすべて再投資)

図を見るとわかりますが、すべての投資でお金が増えています。

1802年に投資した1ドルが、株式なら1270万ドル、長期債なら1万8235ドル、短期債なら5061ドル、金なら32ドルになっているのです。

各資産のトータルリターンのデータをみて、長期投資が儲からないと言い切ることはできません。

また、長期投資というと、多くは株式への長期投資を意味しています。

過去を振り返ったとき、株式への長期投資は儲からないのでしょうか。

冒頭でも言いましたが、1802年から株式に投資した1ドルが2006年末には1270万ドルになったのです。

株式への長期投資が絶対に儲からない理屈はありません。

株式の長期投資はリターンが素晴らしい

歴史を振り返ったとき、株式の長期投資は素晴らしいリターンを残しています。

過去200年にわたり、経済・社会・政治環境は劇的に変化してきたが、株式投資の実質トータルリターンは、常に年率6.6%~7.0%を維持していたのである。

引用:株式投資【第4版】

経済状況や社会情勢によって株価は下がりますし、過去の株式市場にはブラックマンデー、インターネットバブル、リーマンショックなどの株価大暴落もありました。

しかし、短期的な株価下落は、株式市場の右肩上がりの成長を考慮すれば、わずかな株価変動にすぎません。

資本主義経済の発展とともに株式市場は右肩上がりの成長を続け、それにともない株式リターンも素晴らしい成果を生み出してきたのです。

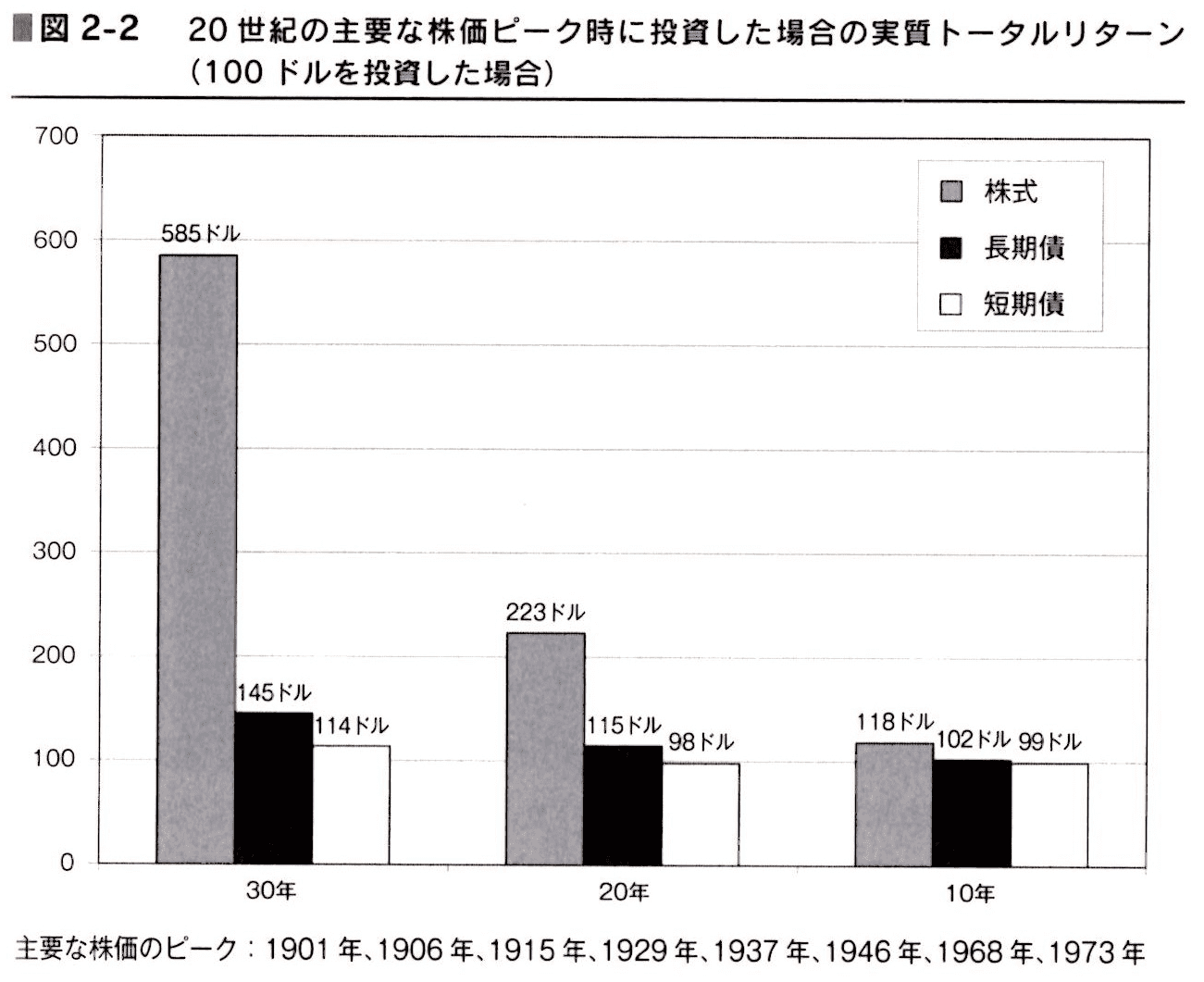

また、株価がピークにあるときに投資を始めたとしても、株式は債券を上回るリターンを上げたというデータがあります。

上図を見るとわかりますが、保有期間が30年になると、株式は債券の4~5倍程度のリターンになっています。

そして、10年という短い期間でも株式のリターンは債券を上回っているのです。

株式投資の原則は「安いときに買って、高いときに売る」ですが、株価がピークのときに投資を始めても上図で示すような結果が得られたということ。

株価の高値と安値を予想できるのなら、株価のピークで投資することは避けるべきですが、株価を予想できる投資家はごくわずかです。

プロの投資家でも株価の予想は難しいのに、投資初心者が予想できるはずはありません。

株価を予想できる投資家は別ですが、それ以外の投資家は株式投資が素晴らしいリターンを生み出してくれることを信じて、長期投資を続けることが最善策なのです。

これまでのデータを振り返っても、株式への長期投資は儲かる確率が高いと思います。

長期投資は儲からないという言葉の裏側

「長期投資は儲からない」という言葉にはポイントが隠されています。

- 長期投資ではすぐに大儲けできない

- 長期投資の出口によっては儲からない

私は株式の長期投資はたぶん儲かると思っていますが、「絶対」と言い切れないのが現実です。

長期投資が儲からない可能性についても考えておく必要はあると思います。

長期投資ではすぐに大儲けできない

長期投資とは10~30年の期間で考える資産形成なので、1年後に1億円を儲けるというような大儲けはできません。

長期と設定しているのですから、今すぐに結果を出すのは不可能です。

今すぐに大儲けをしたいのなら、短期投資で結果を出すしかありません。

長期投資では10~30年の長期的な視点をもって、株価が下落しようが上昇しようが株式を保有し続けることが大切であり、それによって豊かな資産を築くことができるのです。

反対に短期投資では、急成長しそうな銘柄に集中的に投資をして、数年以内の短期間でお金を儲けようとします。

長期投資で今すぐに大儲けしようとしている投資家は考え方を改める必要があるでしょう。

長期投資の出口によっては儲からない

どれだけ長期に投資をしたとしても、株価の大暴落は防げません。

つまり、長期投資の出口に株価の大暴落が訪れた場合、マイナスの結果に終わるかもしれないのです。

例えば、あなたが20歳から50歳までの30年間にわたり、株式に長期投資していたとします。

30年間の投資によって、ある程度の利益が出ていたので、あなたは51歳の誕生日にすべての株式を売却することにしました。

上手くいけばあなたはそれなりの利益を手に入れることができるでしょう。

しかし、51歳の誕生日1か月前に、リーマンショック級の株価大暴落が訪れたらどうですか?

どれだけ長期投資を続けても、リーマンショック級の大暴落がくれば、あなたの資産はマイナスになると思います。

つまり、あなたが30年間にわたり長期投資を続けても、最終的な出口によっては儲けることができないのです。

ただし、あくまで「儲からない可能性」の話なので、もしかしたら長期投資の出口に株価上昇がして大儲けできるかもしれません。

結局は30年後の未来に株式市場が今より成長していることを信じて株式投資を続けるしかないのです。

長期投資で儲けるためのポイント

「何でもいいから投資を長く続ければいい」という考え方で長期投資を実践している投資家は危険だと思います。

長期投資で儲けるために意識しておくべきポイントがあるのです。

ここでは長期投資で儲けるためのポイントを紹介します。

長期投資を決意していても、株価暴落や不景気で投資をやめてしまう投資家は多いです。

これから投資を始める人は以下のポイントをチェックしてから長期投資を始めましょう。

長期投資に向いている商品を選ぶ

長期投資では20~30年の投資期間を想定しているので、「運用コストの低い投資商品」を選ぶのが絶対ルールです。

投資期間が長くなるほど、運用コストの負担も大きくなっていくので、できるだけ運用コストの低い商品を選びましょう。

簡単な例を挙げて、運用コストの重要さを紹介します。

投資信託A:運用コストは年1%

投資信託B:運用コストは年0.1%

それぞれの投資信託に100万円を投資したとき、1年間に必要な金額は以下のとおり(リターンや再投資などは計算外なのでかなり大ざっぱな数字です)

投資信託A:10000円

投資信託B:1000円

年間で9000円の差が生まれます。

では、30年間の長期投資だと大体どれくらいの差になるのでしょうか。

投資信託A:300000円

投資信託B:30000円

なんと、30年間で27万円もの差が生まれるのです。

今回は100万円で考えましたが、投資金額がもっと大きくなると運用コストによる差額もさらに大きくなります。

つまり、これから長期投資を始めるなら、できるだけ運用コストの低い投資商品を選ぶべきなのです。

ちなみにですが、私は「インデックスファンド」を利用して長期投資をしています。

なぜかというと、インデックスファンドは①運用コストが低い、②長期的に平均リターンを得られるからです。

インデックス投資について知りたい方はインデックス投資の運用ガイドをご覧ください。

長期投資だからといって思考停止しない

「長期投資だからほったらかしでもいい」と考えている投資家はいるでしょう。

インデックスファンドを利用した長期投資であれば、ほったらかしでも資産形成ができます。

しかし、ほったらかし投資といっても、長期投資において思考を停止するのは危険です。

なぜかというと、経済状況、投資サービス、投資商品など、時代によって投資家をめぐる環境は変化するからです。

例えば、金利です。

景気によって金利は変動しますが、低金利の時代に日本国債の投資比率を増やすことは最善ではありません。

あなたが株式50%、日本国債50%のポートフォリオで長期投資を考えているとします。

マイナス金利時代において、利回りの低い日本国債に50%の割合で投資することが最適なのでしょうか。

効率的なリターンを考えたとき、日本国債の割合を20~30%に下げて、株式の割合を高めたほうが良い結果になるかもしれません。

反対に、高金利の時代なら、株式と比べて日本国債のほうが安全に資産を増やすことができるでしょう。

つまり、長期投資だからといって投資内容を変更できないわけではないので、現在の状況をみながら資産運用を考えるべきなのです。

特に株式と預金・債券のバランスはとても重要だと思います。

また、経済状況によってアメリカ株式のリターンが良かったり、ヨーロッパ株式のリターンが良かったり、新興国株式のリターンが良かったりと株式投資をめぐる環境は変化します。

長期投資だからといって資産割合をほったらかしにするのではなく、リバランスを含めて適度な分散投資比率を考えることは大切です。

何があっても投資をやめないこと

当たり前ですが、長期投資は20~30年を想定しているので、何があっても投資をやめないことが大切です。

投資初心者は株価が暴落すると怖くなって投資にお金をまわすことができなくなります。

一般家庭では毎月の家計が苦しくなると投資をする金銭的余裕がなくなります。

長期投資とは長い期間をかけてコツコツと資産を育てるものなので、途中で投資をやめてしまうことはナンセンスです。

ただ、勘違いしてはいけないのは「悪い投資はやめたほうがいい」ということです。

インデックス投資のような長期投資向きの資産運用はやめないことが重要ですが、間違った投資や悪い投資をしている場合はリセットしたほうがいいでしょう。

割高な個別株投資、将来性のない不動産投資、高コストな投資信託など、効率の悪い資産運用は長く続けても無駄だと思います。

長期投資が大切だからといって、何でも長く続けるのがいいのではなく、長期投資向きの資産運用を長く続けることが大切なのです。

1年間の余ったお金を投資にまわすことができれば理想的ですが、いちばん大切なことは「数百円~数千円のお金でもいいから投資をする」という気持ちだと思います。

わずかなお金でも投資にまわすという気持ちが、投資の世界で生き残り続ける秘訣だと実感しています。

私はインデックス投資をやめないことが自分の将来を変えると信じて、これからもコツコツと投資を続けていきます。

まとめ

「長期投資は儲かるかもしれないし、儲からないかもしれない」

私は長期投資でたぶん儲かると思っていますが、絶対に儲かるという自信はありません。

しかし、私は仕事の片手間で投資をしているので、時間の力を借りながらコツコツと資産を増やしていくしかないのです。

サラリーマン投資家が資産を増やす方法として、長期的なインデックス投資が最善だと思っています。

これからもブログで投資成績を報告しながら、コツコツとインデックス投資を続けていきます。

コメント