このページでは投資信託のリスクとリターンについて解説します。

「投資信託のリスクとリターンはどれくらいなのか?」

あなたが投資信託での資産運用を考えているのなら、最初にするべきことは投資信託のリターンとリスクの確認です。

リターンとリスクの関係を誤解して、大きな失敗をする投資家はいます。

投資においてリターンとリスクは密接に関係しており、リスクを制してこそ、リターンを得ることができるのです。

投資信託のリスクとリターンの関係性

投資信託において、リスクとリターンは表裏一体です。

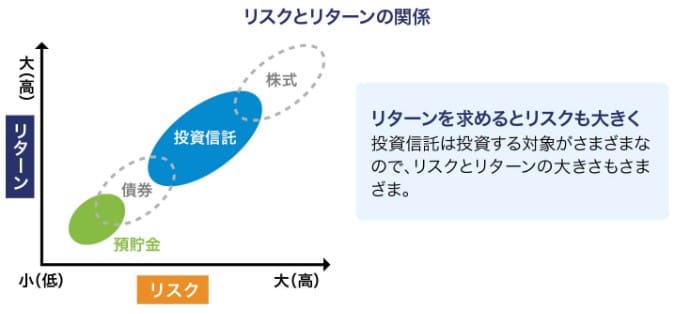

以下の図にわかりやすく示してあります。

預貯金、債券、投資信託、株式が右肩上がりで並んでおり、横軸のリスクが大きくなると、縦軸のリターンも大きくなっています。

リスクとリターンの関係は以下のとおりです。

- リスクが大きいとリターンも大きい(ハイリスク・ハイリターン)

- リスクが小さいとリターンも小さい(ローリスク・ローリターン)

リターンを得るためには、相応のリスクを取る必要があるのです。

「大儲けはしたいけど、危険な賭けはしたくない」というのは都合が良すぎます。

リスクとリターンの表裏一体の関係性を理解することが投資で成功する第一歩です。

投資信託のリスクとリターンはどれくらい

投資信託のリスクとリターンは商品によってさまざまです。

ハイリスク・ハイリターンの投資信託もあれば、ローリスク・ローリターンの投資信託もあるので、「どれくらい?」という質問には答えられません。

ローリスク・ハイリターンの投資信託があればいいのですが、そんな都合の良い商品はないです。

また、投資信託のリスクとリターンは1年ごとに大きく変化します。

今年のリターンが良かったとしても、来年の成績が良いとは限りません。

むしろ、素晴らしいリターンを上げ続ける投資信託はごくわずかです。

投資家にできることは、自分にあった投資信託を選ぶことだけです。

さらに、投資信託のリスクとリターンを決めつけず、定期的に資産配分やポートフォリオを見直すことが大切だと思います。

投資信託のリスクとリターンを確認する

ネット環境があれば、投資信託のリスクとリターンは簡単に確認できます。

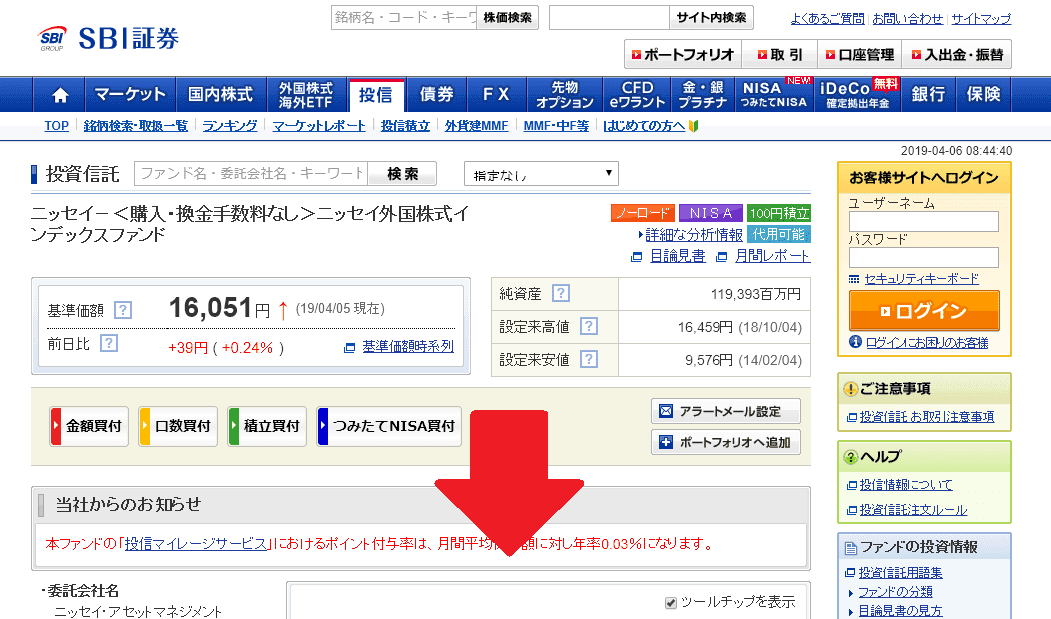

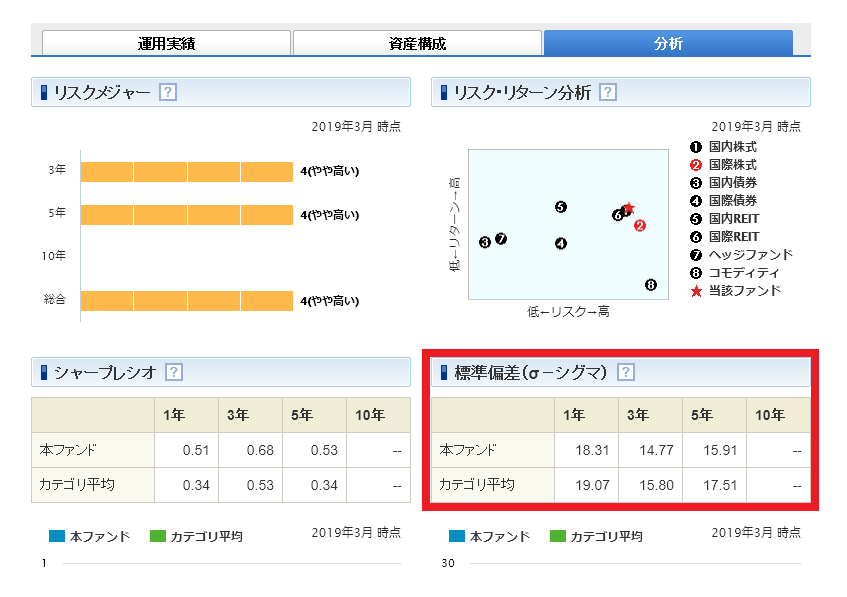

SBI証券を例に挙げて、投資信託のリスクとリターンの確認方法を紹介します。

ネット証券のHPにアクセスして、リスクとリターンを知りたい投資信託のページを開いてください。

そして、下のほうにスクロールしていきます。

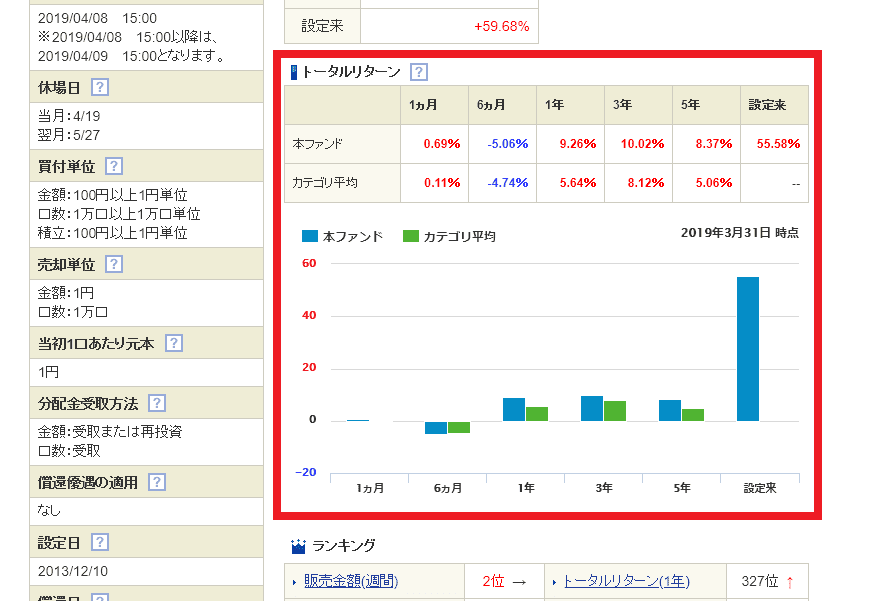

真ん中のあたりに投資信託のトータルリターンが表示されています。

トータルリターンは1か月、6か月、1年、3年、5年、設定来の期間ごとに確認することができます。

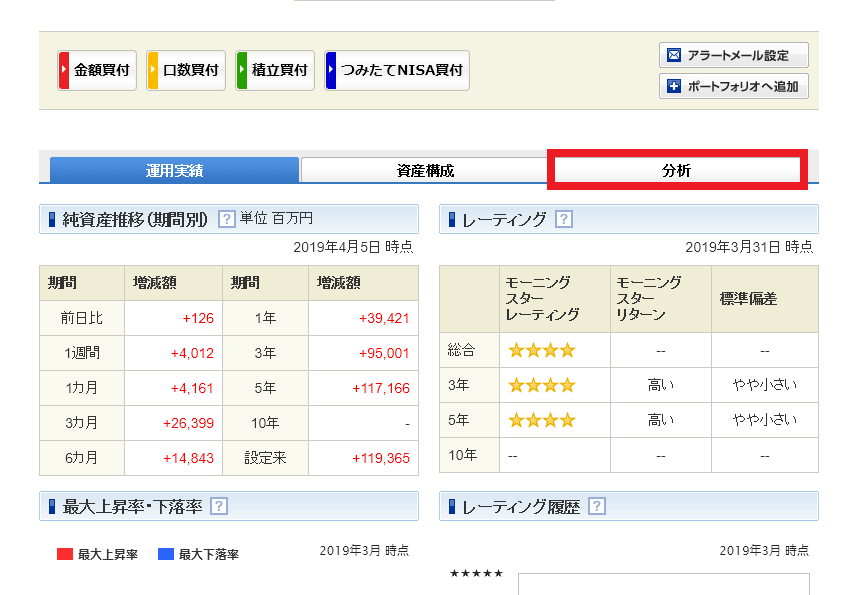

さらに、下のほうにスクロールしていきます。

投資信託の各種データが表示されているので、分析のボタンをクリックしてください。

投資信託のリスク指標である標準偏差が表示されます。

標準偏差はデータのばらつきを示しているので、数字が大きいほどリターンのばらつきが大きいということです。

標準偏差について詳しく知りたい方は投資信託のリスクと標準偏差を解説した記事をご覧ください。

投資信託のリスクとリターンは、データをとる期間によって数字が異なるので、気が向いたときに確認してみるといいでしょう。

投資信託の運用で大切なことは自分のリスク許容度を知ること

投資信託を始める前に絶対しておくべきことは、自分がどれだけのリスクを受け入れられるのか(リスク許容度)を判断することです。

投資信託で発生する損失をどれだけ受け入れられるかは人それぞれであり、自分自身で決めるしかありません。

投資信託の運用は自分のリスク許容度を自分で把握することから始まります。

以下より、自分のリスク許容度を簡単に判断するポイントを紹介します。

年収・貯金の割合で判断する

あなたの年収と貯金の割合から「どれだけリスクを取れるのか」を判断してもいいでしょう。

年収が高ければ、失敗しても給料でカバーできるので、大きなリスクを受け入れられます。

特に20代の投資家は、お金を稼ぐことができる時間と可能性が残されているので、大きなリスクを取れると言われています。

基本的に年収が高ければ高いほど、資産運用では有利ですが年収だけでなく貯金も重要です。

年収1000万円あったとしても、年間貯金額が10万程度の人は、100万円の損失に耐えることはできないでしょう。

反対に、年収400万円でも、年間貯金額が150万円程度の人は、100万円の損失に耐えることができるはずです。

つまり、年収がどれだけ多くても、生活に備える貯金ができない投資家は、資産が暴落したときに不安定になる可能性が高いといえるでしょう。

いちばん大切なことは、年収と貯金額のバランスで、リスク許容度を決めることです。

「安心して生活できるか」という主観で判断する

2008年に株式市場全体が50%近くも暴落したのを、あなたはどのように受け止めただろうか。そういう事態が起きた時に、胃が痛くて夜も眠れないというのであれば、あなたは株式の保有割合を減らすべきだ。

引用:ウォール街のランダム・ウォーカー【第10版】

新聞やニュースが恐ろしいニュースであふれて、株価が大暴落したとしても、生活をしていかなければいけません。

暴落が怖くて毎日おびえているなら、投資リスクを下げる必要があります。

2008年のリーマンショックのような暴落相場でも、安心して生活できる範囲のリスクで投資するべきです。

暴落は経験してみないとわかりません。

安心して生活できる範囲というのは抽象的なのでわかりにくいですが、自分の想像力をフル活動させて、「安心して生活できるのか」を考えてみましょう。

安心して生活できないなら、今すぐにリスクを下げてください。

投資のリスク許容度を誤ると取り返しがつかない

投資の世界では、1000万円の資産が500万に目減りしてしまうことがあります。

あなたが取っているリスクによっては、1000万円が100万になることもあるでしょう。

大きなリターンが欲しいからといって、身の丈に合わないリスクを取ってはいけません。

想像してください。

あなたは1000万円を投資しています。

1年後、あなたの1000万円が1~3の金額になりました。

- 999万円

- 500万円

- 100万円

あなたはどう感じますか?

このときの反応は投資家によってさまざまです。

- 「999万円でも耐えられない」

- 「500万円なら全然平気」

- 「100万円でも気にならない」

上記のように投資家の数だけリアクションがあると思います。

株価が暴落したとき、1000万円が100万になるかもしれません。

大きな投資リスクを取っていると、資産が大きなマイナスになってしまうことはあります。

取り返しのつかない状況にならないために、最悪のケースを考えながら、自分にあった投資リスクを取るようにしましょう。

まとめ

投資信託のリスクとリターンを断言することはできませんし、投資家自身がリスクとリターンを決定するのです。

大きなリターンを得たい投資家はハイリスクの投資信託を選べばいいでしょう。

安全に運用したい投資家はローリスクの投資信託を選べばいいと思います。

いちばん大切なのは「自分のリスク許容度にあった投資」を心がけることです。

ポートフォリオのリスクとリターンの変化を確認しながら、身の丈にあったリスクのなかで投資を続けるようにしましょう。

コメント